- Мар 22, 2022

Снижение выручки в серверном сегменте на 20 % вызвало падение курса акций intel

- Источник:

- Дата: Апр 23, 2021

- Просмотры: 452

Вступление в должность генерального директора Intel Патрика Гелсингера (Patrick Gelsinger) сопровождалось обещаниями превратить компанию в одного из крупнейших контрактных производителей и вернуть ей технологическое лидерство, но пока руководству приходится иметь дело с финансовыми итогами сложного периода. Выручка компании снизилась, особенно в серверном сегменте, что вызвало падение курса акций.

Источник изображения: Getty Images

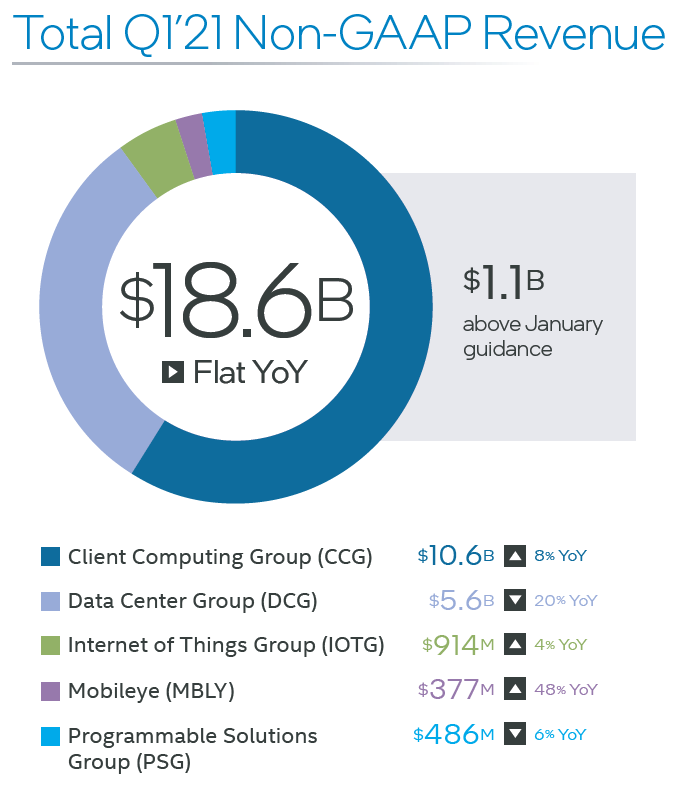

Завершив первый квартал с выручкой в размере $18,6 млрд, корпорация Intel превзошла на $1,1 млрд собственные ожидания, да и консенсус аналитиков накануне называл сумму не более $17,74 млрд. По сравнению с аналогичным периодом прошлого года выручка осталась на прежнем уровне. Чистая прибыль по методике GAAP сократилась на 41% с $5,7 до $3,4 млрд. Норма прибыли снизилась на 5,4 процентных пункта до 55,2%. Доход на одну акцию по методике GAAP сократился на 37% до $0,82. Акции компании упали в цене почти на три процента, поскольку в серверном сегменте выручка сократилась сразу на 20%, и успехи Intel на направлении ПК не смогли компенсировать эту динамику в глазах инвесторов.

Источник изображения: Intel

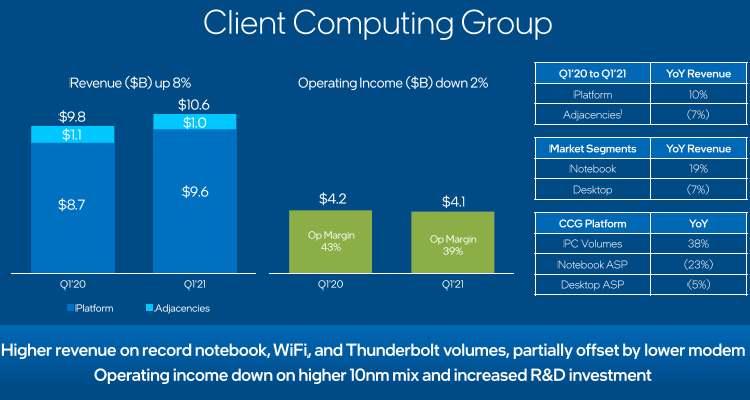

Компания по-прежнему более половины всей выручки получает в сегменте клиентских устройств в первом квартале эта доля достигла $10,6 млрд, увеличившись на 8% по сравнению с аналогичным периодом предыдущего года. Операционная прибыль Intel в данном сегменте сократилась на 2% до $4,1 млрд. По словам представителей Intel, это произошло из-за возросших затрат на исследования и разработки, а также высокой доли 10-нм продукции, которая пока негативно влияет на прибыль.

Источник изображения: Intel

В сегменте ноутбуков выручка выросла за год на 19 %, но средняя цена реализации профильных компонентов при этом сократилась на 23%. Это вполне закономерно, ведь пандемия вызвала рост спроса на недорогие ноутбуки для домашнего обучения. Если в целом на клиентском направлении объёмы отгрузки продукции в натуральном выражении выросли на 38%, то в сегменте ноутбуков прирост составил 54% в годовом сравнении и 5% в последовательном.

В настольном сегменте объёмы поставок компонентов Intel сократились последовательно сразу на 19%, в годовом сравнении они снизились на 4%. При этом средняя цена реализации последовательно выросла на 4%, но за год она снизилась на 5%. Выручка компании в настольном сегменте за год сократилась на 7%, зато в сегменте ноутбуков она увеличилась на 19 %, а количество отгруженных ноутбуков на базе процессоров марки достигло рекордной величины.

Источник изображения: Intel

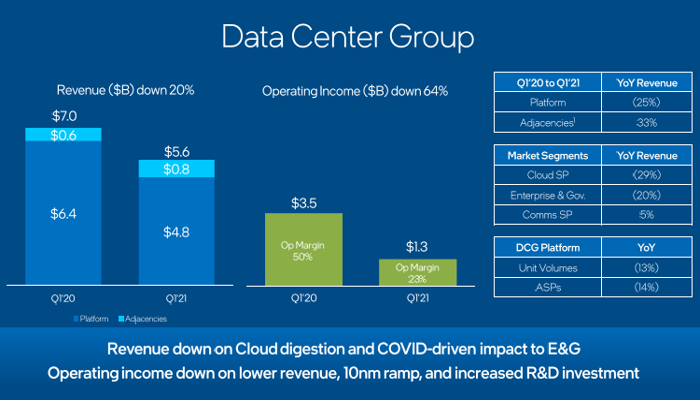

Во вступительной речи глава Intel отметил, что корпоративный сегмент продемонстрировал повышение спроса на компоненты для центров обработки данных, но сухая статистика говорит о том, что выручка на серверном направлении за год сократилась на 20% до $5,6 млрд, а операционная прибыль и вовсе сжалась на 64% до $1,3 млрд. В натуральном выражении поставки упали на 13%, средние цены снизились на 14%. Большего всего выручка упала на облачном направлении (29%), в корпоративном сегменте она сократилась на 20%, и только телекоммуникационный сектор порадовал увеличением выручки на 5%. Компания объясняет подобную динамику наличием больших складских запасов компонентов в облачном сегменте и влиянием пандемии на корпоративный сектор. Расходы росли из-за перехода на 10-нм продукцию и дополнительных затрат на исследования и разработки.

Выручка Mobileye в первом квартале выросла на 48% до $377 млн, но она пока не так велика в абсолютном выражении, чтобы существенно влиять на бизнес Intel. Направление программируемых матриц увеличило выручку на 6% до $486 млн. Во втором квартале компания рассчитывает выручить $17,8 млрд при норме прибыли 57%, по итогам года выручка должна составить $72,5 млрд при норме прибыли 56,5%. Капитальные затраты за весь год достигнут $20 млрд, как уже сообщалось недавно.